Как автомобилните застрахователни компании оценяват автомобилите

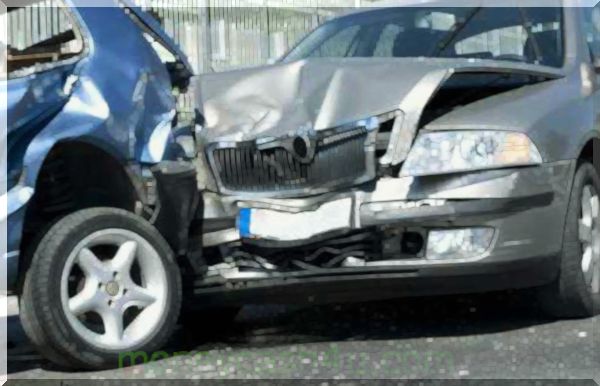

Когато автомобилът Ви е общо с автомобилна катастрофа, вашата застрахователна компания ви плаща за стойността на автомобила - или по-точно, плаща ви за това, за което твърди стойността. Можете да насочите тези пари към сумата, която все още дължите на общата кола, или можете да ги използвате за закупуване на ново превозно средство. Почти всеки, който е преминал през този процес, може да удостовери, че най-разочароващата част е да приеме оценката на автомобилната застрахователна компания за стойността на вашия автомобил. Почти неизменно прогнозата е много по-ниска, отколкото очаквахте, а получената сума не е достатъчна за закупуване на замяна на ябълки към ябълки. За много шофьори дори не е достатъчно да покрият това, което все още дължат на автомобила.

Възражението на проблема е фактът, че повечето клиенти на автомобилните застраховки са непознати по отношение на методологията, използвана от застрахователните компании за оценка на автомобилите. Методите за оценка на автомобилните застрахователи са езотерични, разчитат на абстрактни данни, спецификата на които те внимават да не се разкрият. Тази асиметрия на информация затруднява потребителя да оспори оферта за ниска топка от автомобилна застрахователна компания. Обаче просто познаването на основите на това как застрахователните компании оценяват автомобилите и терминологията, която използват, може да ви отведе до по-благоприятно място, от което да преговаряте.

Ключови заведения

- Автомобилната застраховка има за цел да ви оздравее в случай, че колата ви е повредена или открадната, но какво всъщност колата си струва на вашия застраховател?

- Пазарната стойност спрямо цената на заместване може да бъде различна, така че не забравяйте да разберете за какво ви обезщетява вашата политика.

- За ремонти застрахователните компании често записват коректор, който да огледа автомобила и да прецени разходите, както и да препоръча предпочитан гараж.

Процесът на оценка на автомобилната застраховка

Когато подадете сигнал за автомобилна катастрофа на вашата застрахователна компания, компанията изпраща коректор, който да прецени щетите. Първият ред на работа на регулатора определя дали да класифицира превозното средство като общо. Застрахователна компания може да счита колата за общо, дори ако може да бъде фиксирана. Най-общо казано, компанията събира автомобил, ако разходите за ремонта му надвишават определен процент, обикновено 60 до 70% от стойността му.

Ако приемем, че превозното средство е общо, регулаторът след това извършва оценка и присвоява стойност на превозното средство. Щетите от произшествието не се вземат предвид при оценката. Това, което регулаторът се стреми да прецени, е каква разумна парична оферта за превозното средство би била непосредствено преди да се случи инцидентът.

На следващо място, застрахователната компания записва оценител на трета страна, който да даде своя собствена оценка на превозното средство. Това се прави, за да се сведе до минимум появата на неточности или недобросъвестност и да се подложи превозното средство на различна методология за оценка. При отправяне на оферта към Вас, компанията взема предвид своята собствена оценка и тази на третата страна.

Действителна парична стойност срещу разходите за замяна

Има огромно различие между стойността на вашия автомобил, определена от застрахователната компания, и сумата, която действително струва за закупуването на подходяща замяна. Застрахователното дружество базира офертата си на действителната парична стойност (ACV). Това е сумата, която компанията преценява, че някой разумно би платил за автомобила, ако предположи, че инцидентът не е станал. Следователно стойността взема предвид амортизацията, износването, механичните проблеми, козметичните дефекти и предлагането и предлагането във вашия местен район.

Дори ако сте закупили нова кола и сте я карали само година преди инцидента, нейният ACV ще бъде значително по-нисък от това, което сте платили за нея. Простото шофиране на нова кола от партидата я амортизира до 20%, а застрахователната компания ви изпитва допълнително за всичко - от километрите на одометъра до петна от сода върху тапицерията, натрупана през тази година.

Размерът на ACV офертата също ще бъде по-малък от разходите за подмяна - сумата, която ви струва да закупите ново превозно средство, подобно на това, което сте повалили. Освен ако не сте готови да допълвате застрахователното плащане със собствени средства, следващият ви автомобил ще бъде на крачка надолу от стария си.

Решение на този проблем е закупуването на автомобилна застраховка, която плаща заместващи разходи. Този тип политика използва една и съща методология за общо превозно средство, но след това ви плаща текущата пазарна ставка за нов автомобил от същия клас като вашия разрушен автомобил. Месечните премии за застраховка за резервни разходи могат да бъдат значително по-високи, отколкото за традиционните автомобилни застраховки.

Други предизвикателства

Това, че не можете да си позволите сравнима кола с парите на вашата застрахователна компания след злополука, е изключително неприятно. Като се има предвид, има и друга потенциална ситуация, която може да засили още повече стреса от автомобилна катастрофа.

Често сумата, която застрахователната компания предлага за обща кола, дори не е достатъчна, за да покрие дължимото на потъналата кола. Това може да се случи, ако разрушите нова кола малко след закупуването й. Автомобилът взе големия си първоначален амортизационен удар, но едва ли сте имали време да изплатите остатъка си по кредита. Това може да се случи и ако сте се възползвали от специална оферта за финансиране, която минимизира или елиминира авансовото ви плащане. Въпреки че тези програми със сигурност не ви позволяват да се разделяте с голям парч пари, за да купите автомобил, те почти гарантират, че ще изгоните партидата с отрицателен капитал. Това се превръща в проблем, ако сумирате колата, преди да възстановите положителна позиция на собствения капитал.

Когато вашият застрахователен чек не може да изплати заема за автомобил в пълен размер, оставащата сума е известна като баланс на дефицит. Тъй като това се счита за необезпечен дълг - обезпечението, което преди го е обезпечило, сега е унищожено - кредиторът е особено агресивен по отношение на събирането му.

Подобно на проблема с разходите за подмяна, този проблем има решение. Добавете застраховка за пролука към полицата си за застраховане на автомобила, за да гарантирате, че никога не трябва да се справяте с остатъчен баланс на обща кола. Това покритие плаща за паричната стойност на вашия автомобил, определена от застрахователната компания, и плаща за остатъка от дефицит, който е останал след като приложите постъпленията за заема си. Покритието на пропуските, като покритие на заместващите разходи, добавя към вашата застрахователна премия. Трябва да помислите обаче, че ако попаднете в някой от горните сценарии, това може да направи баланс на дефицит по-вероятен в случай на авария.

Сравнете инвестиционни сметки Име на доставчика Описание Разкриване на рекламодатели × Офертите, които се появяват в тази таблица, са от партньорства, от които Investopedia получава компенсация.